【一周選股】美團追揸沽 先行四大因素

- 29 Nov 2022

港股投資氣氛見改善,恒指重上一萬八千點水平,科技股顯著反彈,就連早前遭騰訊(700)宣佈實物分派的美團(3690),股價亦一洗頹風,裂口高開重上多條主要平均線,技術走勢見反彈訊號。現階段是升浪開始,抑或應該趁機套現離場? 未持貨的投資者是否追入? 可以透過以下四大因素,再作分析部署。

1第三季度轉虧為盈 優於預期

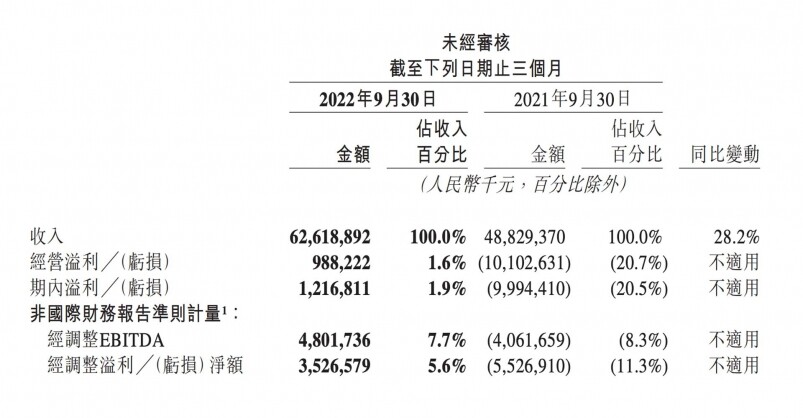

截至今年9月底止第三季度,美團的收入626.19億元人民幣,按人上升28%,錄得純利12.17億元人民幣,而去年同期虧損99.94億元人民幣。以非國際財務報告準則計量,經調整盈利由虧轉正,由去年同期虧損55.27億元人民幣,大幅改善至經調整盈利35.27億元人民幣;經調整EBITDA為48.02億元人民幣,而去年同期為虧損101.03億元人民幣。

今年第三度,「核心本地商業」的收入按年增加24.6%至463.28億元人民幣,經營溢利上升1.2倍至93.21億元人民幣,經營利潤率提高至20.1%。期內,外賣配送服務收入按年增加26%至201.07億元人民幣。截至今年9月底止十二個月,活躍商家數目按年上升11.3%至930萬,每位交易用戶平均每年交易筆數為39.5筆,按年增加14.8%。另外,新業務收入按年上升39.7%至162.91億元人民幣,經營虧損收窄至32.5%至67.71億元人民幣。

美團第三季度財務概要

2行業門檻高 具有相當優勢

內地財富效應下,近年餐飲行業市場規模快速擴張,伴隨著互聯網、電子支付的興起,團購平台如雨後春筍,為搶佔市場份額,不惜以低價惡性競爭。雖然外賣平台市場龐大,但由於資本投入,以及用戶的使用習慣,包括店舖選擇、騎手配送時間等,將影響使用外賣平台的活躍程度。

美團早年以團購起家,其後逐漸涉足「食、住、行」的民生範疇。由於外賣的入行門檻偏高,前期投入金額龐大,甚至處於「燒錢」階段,在汰弱留強的情況下,經過多年整合,目前美團在餐飲外賣行業具領先優勢,與阿里巴巴(9988)旗下的「餓了麼」在內地的外賣市場平分秋色,相信新的加入者難以短線替代。

3短線風險 內地疫情和騰訊實物分派

內地新冠疫情反彈,單日新增逾3.8萬宗新冠病毒本土個案,多個地方進一步加強防控措施,對外賣定單帶來短線壓力,以及在疫情下,將增加騎手激勵措施成本,或影響餐飲外送業務利潤率。另外,疫情持續,對集團的酒店和旅遊業務帶來挑戰。

另外,騰訊早前宣布以「10送1」比例分派美團作特別中期股息。騰訊單一最大股東南非Naspers表示,在收到美團股份後,將歸類為「持有作出售」資產,打算出售套現。是次騰訊分派會在2023年1月5日除淨,2023年3月24日作實物分派。事實上,騰訊去年公布分派京東(9618)股份,Naspers在3月下旬收到分派股份,期後已全數沽出,套現36.7億美元。

4重上多條主要平均線

走勢上,今年10月25日跌至112.8元止跌回升,回升至170元水平見阻力,過去兩個交易日呈「大陽燭」,目前重上10天、20天和50天線,STC%K線升穿%D線,MACD熊差距收窄,反彈阻力170元,不跌穿128元續持有。

金利豐證券研究部經理黃智慧(trurywong@kingston.com.hk)

筆者為證監會持牌人士 本人並無持有上述股份

(以上評論為作者個人意見,並不代表本網站立場。投資者須注意投資涉及風險,價格可升可跌甚至變成毫無價值。投資者在作出任何投資決定前,應詳細閱讀有關之風險披露聲明及相關文件。)